Hypotheekvormen

Annuïteitenhypotheek

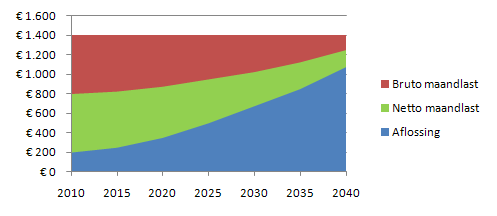

De annuïteitenhypotheek is de meest populaire. Bij deze hypotheek blijven de bruto maandlasten gedurende de hele looptijd in principe gelijk. Maar door de jaren heen verandert wel de opbouw van de maandlasten. In het begin betaal je veel rente en weinig aflossing, en aan het eind is dat precies andersom. Doordat je steeds minder rente betaalt, wordt het belastingvoordeel steeds minder. Met als gevolg dat jouw netto maandlasten geleidelijk zullen stijgen.

Lineaire hypotheek

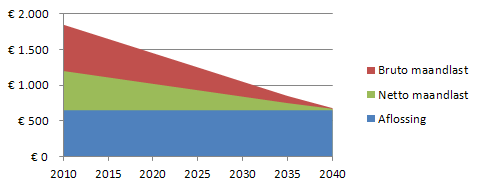

Deze hypotheekvorm lijkt op een annuïtaire hypotheek met één belangrijk verschil: de maandlast daalt gedurende de looptijd. Kenmerk van een lineaire hypotheek is dat de aflossing gedurende de looptijd gelijk blijft. Daardoor betaal je steeds minder rente en wordt het belastingvoordeel steeds minder, met als gevolg dat jouw bruto en netto maandlasten geleidelijk zullen dalen.

Aflossingsvrije hypotheek

De naam zegt het al. Bij deze hypotheekvorm los je niet af en heb je dus een lagere maandlast. Jij betaalt namelijk uitsluitend rente en geen inleg of premie voor het opbouwen van vermogen. Het nadeel is dat de hypotheek niet is afgedekt met aflossing of een verzekering. In een aantal situaties is dit een prima hypotheekvorm, bijvoorbeeld als de waarde van de woning ruimschoots toereikend is. Een (gedeeltelijk) aflossingsvrije hypotheek kan interessant zijn als je op latere leeftijd een eigen huis wilt kopen.

Hypotheken met kapitaalverzekering

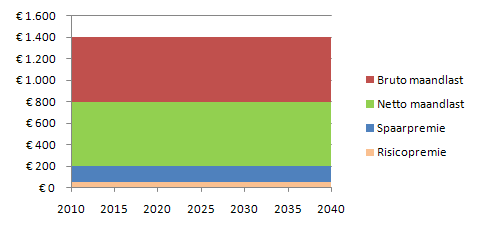

Hypotheken met kapitaalverzekering zijn hypotheekvormen waarbij je gedurende de looptijd niet aflost, maar spaart of belegt met een kapitaalverzekering. Deze kapitaalverzekering komt tot uitkering aan het einde van de looptijd zodat de lening geheel of gedeeltelijk afgelost wordt. Doordat er periodiek niet wordt afgelost, wijzigen de rentelast en de hypotheekrenteaftrek niet tijdens de looptijd.

Spaarhypotheek

Je spaart binnen de kapitaalverzekering met een rendement dat gelijk is aan het rentetarief dat je betaalt voor jouw hypotheek. Een belangrijk voordeel hiervan is de ingebouwde rentedempende werking in geval van rentewijzigingen. Stijgt de hypotheekrente, dan daalt de verzekeringspremie. De rente over het spaarkapitaal stijgt namelijk mee met de hypotheekrente. Geldverstrekkers hanteren hier het principe dat hun spaarrentepercentage even hoog is als jouw hypotheekrentepercentage. Bij een hogere rentevergoeding is dan minder premie nodig om het benodigde aflossingskapitaal bijeen te sparen. Omgekeerd geldt natuurlijk hetzelfde: daalt de hypotheekrente, dan stijgt de verzekeringspremie. Jij hebt bovendien zekerheid over de hoogte van het eindkapitaal.

Beleggingshypotheek (beleggen via een levensverzekering)

Bij de beleggingshypotheek beleg je de periodieke verzekeringspremie en bouw je daarmee een kapitaal op voor de aflossing van een hypothecaire lening. Omdat je belegt, heb jij geen zekerheid over de eindwaarde aan het einde van de looptijd. De beleggingsopbrengst kan zowel hoger als lager zijn dan verwacht.

Hybride hypotheek

Deze hypotheekvorm is een combinatie van een spaarhypotheek en een beleggingshypotheek. Jij bepaalt zelf met welk deel van de verzekeringspremie je spaart en welk deel belegt. Dit heeft als voordeel dat als het goed gaat op de beurs, hiervan geprofiteerd kan worden door te sparen via beleggingen. Als het minder gaat, dan kan worden gekozen voor de zekerheid van de spaarhypotheek.

Krediethypotheek

Met een krediethypotheek kun je extra geld lenen tegen een aantrekkelijke (hypotheek)rente. Bij deze hypotheekvorm krijg je de vrijheid om binnen bepaalde grenzen extra geld op te nemen uit jouw hypotheek. Je betaalt slechts rente over het bedrag dat je opneemt. Op ieder door jou gewenst moment kun je opnemen en weer aflossen. Hiermee creëer je extra financiële ruimte om jouw huis in te richten of voor onverwachte uitgaven. Je kunt deze hypotheek bijvoorbeeld sluiten als de waarde van de woning hoger is dan de hypotheek. Een krediethypotheek kan interessant zijn voor bestaande huizenbezitters met een overwaarde op hun woning en de behoefte aan extra geld.

Bankspaarhypotheek

In vergelijking met de traditionele spaarhypotheek is er bij de bankspaarhypotheek geen sprake van sparen met een levensverzekering, maar gewoon via een geblokkeerde spaarrekening (SEW) of een geblokkeerde beleggingsrekening (BEW) die gekoppeld is aan de hypotheek.

Bij banksparen betaal je een vast bedrag aan rente voor de hypotheek en een spaarbedrag voor jouw spaarrekening. Aan het einde van de looptijd los je de hypotheek in één keer af met het gespaarde bedrag van de rekening. Gedurende de looptijd van de hypotheek vinden er dus geen aflossingen plaats.

Kenmerkend voor banksparen is dat de rekening (SEW of BEW) onlosmakelijk is verbonden aan de hypothecaire lening.

Bij de SEW geldt dat de spaarrekening een gegarandeerde waarde op einddatum heeft. Deze gegarandeerde waarde is gelijk aan het bedrag van de hypothecaire lening. Voor de BEW geldt de garantie uiteraard niet!

Het rendement op de maandelijkse inleg op de SEW is gekoppeld aan de hypotheekrente die je betaalt. Het rentepercentage dat jij betaalt is tevens het rentepercentage dat je vergoed krijgt op jouw spaarrekening. De bankspaarhypotheek bevat standaard geen aanvullende overlijdensrisicoverzekering.

Overbruggingskrediet

Een overbruggingskrediet is een lening om de tijd te overbruggen tussen de aankoop van een nieuw huis en de verkoop van het oude huis. Uitgangspunt bij het overbruggingskrediet is dat jij een lening kunt krijgen ter hoogte van de geschatte overwaarde van je oude, te verkopen woning onder aftrek van de daarvoor te maken lasten.

Bij de koop van een nieuwe woning wordt vaak al rekening gehouden met de verwachte opbrengst en de eventuele overwaarde bij de verkoop van jouw huidige woning. Maar deze opbrengst heb je nog niet in handen en dus kun je nog niet beschikken over de overwaarde. Jij kunt immers pas gebruik maken van het geld, als jouw huidige woning is verkocht. Een overbruggingskrediet kan hier uitkomst bieden.

Voor de te verstrekken hoogte van het overbruggingskrediet maakt het nog verschil of de huidige woning al is verkocht en de ontbindende voorwaarden inmiddels verstreken zijn, of dat de huidige woning nog niet is verkocht. Is de woning nog niet verkocht, dan is de maximale verstrekking van het overbruggingskrediet lager.

Met (een deel van) de verkoopopbrengst wordt het overbruggingskrediet afgelost. De rente voor het overbruggingskrediet is variabel (meestal maandelijks vastgesteld) en wordt berekend over het exacte aantal dagen dat het krediet heeft gelopen. Dit gebeurt per maand achteraf. Elke geldverstrekker hanteert eigen voorwaarden voor een te verstrekken overbruggingskrediet. Vaak wordt een extra kostenopslag toegepast op de rente door een geldverstrekker.

Als je een Overbruggingskrediet hebt, ben je tijdelijk in het bezit van twee woningen en zal er één (tijdelijk) leeg staan. Indien je dit voor de fiscus onder de gestelde voorwaarden aannemelijk kunt maken, kun je de totale (hypotheek)rente van beide woningen fiscaal aftrekken gedurende ten hoogste twee jaar, volgend op het lopende jaar.